Tin tức & sự kiện

Những sai sót thường gặp và kỹ năng thanh kiểm tra thuế doanh nghiệp

Thanh tra, kiểm tra việc chấp hành Pháp luật nói chung và về thuế nói riêng là hoạt động nghiệp vụ thường xuyên của các cơ quan quản lý nhà nước có chức năng như cơ quan thuế, hải quan, thanh tra Nhà nước, kiểm toán Nhà nước…

Chấp hành việc thanh tra, kiểm tra thuế là nghĩa vụ của doanh nghiệp. Rất nhiều kế toán doanh nghiệp có “nỗi lo” chung về việc hồ sơ chuẩn bị để thanh tra, kiểm tra có sai sót gì, trong quá trình thanh tra, kiểm tra thì cần những kỹ năng gì?

Cùng tìm hiểu một số nội dung liên quan đến việc thanh tra, kiểm tra, những sai sót thường gặp trong hồ sơ và một số kỹ năng để thực hiện thanh tra, kiểm tra thuế tại doanh nghiệp.

- Những sai sót thường gặp về thuế

Những sai sót về thuế là vấn đề thường gặp đối với các doanh nghiệp nói chung và người làm công tác kế toán nói riêng. Ngay cả những kế toán có thời gian công tác lâu năm, nhiều kinh nghiệm thanh kiểm tra quyết toán thuế cũng có thể mắc phải những sai sót về thuế.

Nguyên nhân sai sót chủ yếu là do không thực hiện đúng quy định Pháp luật về thuế. Các sai sót này thường xảy ra nhiều nhất đối với những quy định về thuế có sự sửa đổi, bổ sung dẫn đến người làm công tác kế toán chưa cập nhật.

Việc sai sót về thuế có thể xảy ra ở tất cả các loại thuế, trong phạm vi bài viết đề cập một số sai sót thường gặp về thuế đối với thuế GTGT, thuế TNDN, thuế TNCN như sau:

1.1 Sai sót về thuế GTGT

1.1.1 Sai sót về thuế GTGT đầu vào (thuế GTGT được khấu trừ)

Sai sót chung là thực hiện kê khai hoá đơn GTGT không đúng quy định tại Điều 14 thông tư 219/2013/TT-BTC (nguyên tắc khấu trừ thuế giá trị gia tăng đầu vào); trong đó điển hình có một số sai sót như sau:

– Kê khai khấu trừ hóa đơn trên 20 triệu đồng nhưng chưa thanh toán qua ngân hàng. Sai sót này thường gặp đối với trường hợp mua hàng của một nhà cung cấp trong một ngày có nhiều hóa đơn giá trị nhỏ dưới 20 triệu nhưng tổng số hóa đơn lại có giá trị trên 20 triệu đồng mà không thực hiện thanh toán qua ngân hàng.

– Kê khai khấu trừ thuế GTGT hóa đơn của các khoản chi phí không phục vụ sản xuất kinh doanh, không liên quan đến doanh thu (ví dụ như hóa đơn phục vụ du lịch là khoản chi phí thuộc quỹ phúc lợi, không phải là chi phí hoạt động SXKD).

– Không phân bổ hoặc phân bổ không đúng tỷ lệ thuế GTGT đầu vào được khấu trừ của hàng hóa, dịch vụ mua vào dùng chung cho hoạt động chịu thuế và không chịu thuế GTGT.

– Khấu trừ hóa đơn đầu vào hóa đơn đã bị điều chỉnh hoặc thay thế (bên bán có thể đã lập hóa đơn điện tử điều chỉnh hoặc thay thế mà không thông báo cho bên mua, bên mua chỉ phát hiện khi tra trên trang của Tổng cục Thuế https://hoadondientu.gdt.gov.vn ).

…

1.1.2. Sai sót về thuế GTGT bán ra

– Xác định sai thuế suất thuế GTGT:

+ Không phân biệt rõ các mặt hàng để áp dụng đúng loại thuế suất.

Trường hợp này thường gặp phải đối với một số mặt hàng như việc trồng và chăm sóc cây xanh. Nếu hóa đơn bán riêng cây xanh (ở khâu thương mại) chịu thuế suất GTGT là 5% nhưng nếu là dịch vụ trồng và chăm sóc cây xanh (bao gồm cả cây xanh, chi phí trồng cây, chăm sóc cây) thì thuế suất thuế GTGT là 10%.

+ Giai đoạn từ ngày 01/02/2022 đến 31/12/2022 áp dụng giảm thuế suất 2% theo Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 cho một số nhóm mặt hàng thì việc xác định chính xác loại hàng hóa được áp dụng thuế suất 8% có thể là vấn đề khó khăn mà nhiều kế toán gặp phải.

– Sai thời điểm xác định thuế GTGT.

Sai sót thường gặp là việc xuất hóa đơn GTGT không đúng thời điểm theo quy định. Ví dụ công trình xây dựng có biên bản nghiệm thu hoàn thành giai đoạn là tháng 10/2022 nhưng xuất hóa đơn GTGT vào tháng 12/2022 …

1.2 Sai sót về thuế TNDN

Về thuế TNDN thường xảy ra sai sót tại ba nội dung sau:

Ba nội dung về thuế TNDN thường xảy ra sai sót

1.2.1. Sai sót về doanh thu, thu nhập tính thuế TNDN

– Xác định thiếu doanh thu tính thuế, sai niên độ kế toán về doanh thu tính thuế.

– Ghi nhận chưa đầy đủ doanh thu tính thuế và các khoản thu nhập khác khi tính thuế TNDN.

Ví dụ, doanh nghiệp có thể ghi nhận chưa đầy đủ, bỏ sót các khoản thu nhập khác tính thuế TNDN phải thực hiện đúng quy định tại Điều 7 thông tư 78/2014/TT-BTC như: khoản lãi tiền gửi, tiền vay; khoản thu nhập khi xử lý các khoản công nợ phải thu, phải trả; các khoản thu về tiền phạt, tiền bồi thường…

– Doanh thu bất hợp lý cũng hay bị cơ quan thuế yêu cầu giải trình. Ví dụ doanh thu bán cho khách lẻ không lấy hóa đơn không có hoặc có quá ít so với khách cơ quan doanh nghiệp đối với loại hình dịch vụ bán lẻ (ăn uống…).

1.2.2. Sai sót về chi phí

Việc xác định các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế chưa chính xác như:

– Chi phí không tương ứng với doanh thu tính thuế. Ví dụ: khoản chi không phát sinh trong thời gian thực hiện hợp đồng, chi phí phát sinh nhưng chưa có doanh thu…

– Khấu hao tương ứng với phần nguyên giá vượt trên 1,6 tỷ đồng/xe đối với ô tô chở người từ 9 chỗ ngồi trở xuống (trừ ô tô chuyên kinh doanh vận tải hành khách, du lịch và khách sạn); khấu hao tài sản cố định nhưng không có giấy tờ chứng minh thuộc sở hữu của doanh nghiệp.

– Sử dụng nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa phần vượt mức tiêu hao hợp lý.

– Khoản chi mà hóa đơn đầu vào không hợp pháp, hoặc hóa đơn mua HHDV của doanh nghiệp bị cơ quan chức năng kết luận là sử dụng không hợp pháp hóa đơn, hóa đơn điện tử chưa có mã của cơ quan thuế đối với trường hợp thuộc loại hóa đơn điện tử có mã của cơ quan thuế; hóa đơn đầu vào đã bị điều chỉnh giảm hoặc thay thế.

– Chi phí của doanh nghiệp mua hàng hóa, dịch vụ (không có hóa đơn, được phép lập Bảng kê thu mua hàng hóa, dịch vụ mua vào theo mẫu số 01/TNDN kèm theo Thông tư này) nhưng không lập Bảng kê kèm theo chứng từ thanh toán cho người bán hàng, cung cấp dịch vụ.

– Các khoản tiền lương, tiền thưởng cho người lao động không được ghi cụ thể điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thỏa ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty.

– Khoản chi lương cho người lao động làm việc toàn thời gian tại doanh nghiệp nhưng lại có tài liệu chứng minh làm việc cố định ở nơi khác (thường gặp ở doanh nghiệp xây dựng).

– Phần chi trang phục bằng hiện vật cho người lao động không có hóa đơn, chứng từ; phần chi trang phục bằng tiền, bằng hiện vật cho người lao động vượt quá 05 (năm) triệu đồng/người/năm.

– Phần chi phí trả lãi tiền vay vốn sản xuất kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay.

– Chi phí lãi vay (sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ) vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay (sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ) cộng chi phí khấu hao phát sinh trong kỳ đối với doanh nghiệp có giao dịch liên kết.

– Một số khoản chi bất hợp lý có thể bị loại trừ khi tính chi phí: chi phí lãi vay trong khi hạch toán dư tiền (thường là tiền mặt) lớn và liên tục trong thời gian dài cùng lúc với phải vay trả lãi.

– …

1.2.3. Sai sót khi xác định miễn, giảm thuế TNDN

Một số sai sót thường gặp là:

– Kê khai miễn giảm thuế TNDN chưa đúng quy định: điều kiện được ưu đãi, thuế suất ưu đãi, thời gian miễn, giảm thuế.

Ví dụ 1: Sai sót này thường gặp đối với các doanh nghiệp khi tự xác định địa bàn ưu đãi đầu tư. Như hướng dẫn tại Điều 10 Thông tư 96/2015/TT-BTC, khi phát sinh thu nhập chịu thuế, doanh nghiệp phải xác định các khoản thu nhập phát sinh tại các địa bàn được ưu đãi (địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn, địa bàn có điều kiện kinh tế xã hội khó khăn), và không thuộc địa bàn ưu đãi.

Ví dụ 2: Trong kỳ tính thuế TNDN năm 2020 và 2021 Chính phủ có quy định về việc giảm 30% số thuế TNDN phải nộp đối với doanh nghiệp có doanh thu không quá 200 tỷ đồng.

Tuy nhiên điều kiện được giảm thuế TNDN quy định năm 2021 phải có thêm điều kiện là doanh thu trong kỳ tính thuế năm 2021 giảm so với doanh thu trong kỳ tính thuế năm 2019.

Doanh nghiệp A có doanh thu năm 2019 là 180 tỷ đồng, năm 2021 là 175 tỷ đồng. Doanh nghiệp B có doanh thu năm 2019 là 150 tỷ đồng, năm 2021 là 165 tỷ đồng. Như vậy, cho dù cả hai doanh nghiệp đều có mức doanh thu không quá 200 tỷ đồng nhưng chỉ có doanh nghiệp A thuộc đối tượng được giảm thuế TNDN năm 2021.

– Chuyển số lỗ không đúng quy định: sai sót khi chuyển lỗ liên tục quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

– Không hạch toán riêng thu nhập của hoạt động sản xuất kinh doanh được hưởng ưu đãi.

1.3 Thuế TNCN

Một số sai sót thường gặp:

– Không xác định được đúng đối tượng phải thực hiện khấu trừ thuế.

Ví dụ khi doanh nghiệp ký hợp đồng vụ việc với cá nhân thì khi thanh toán có giá trị trên 2 triệu phải thực hiện khấu trừ 10%. Trường hợp này có một số kế toán nhầm lẫn giữa hợp đồng vụ việc và hợp đồng lao động. Nếu là hợp đồng lao động thì thực hiện giảm trừ gia cảnh mức 11 triệu đồng/tháng cho cá nhân người nộp thuế còn nếu là hợp đồng vụ việc thì có thu nhập hơn 2 triệu đồng đã tính khấu trừ thuế 10%.

– Một cá nhân có nhiều khoản thu nhập tại doanh nghiệp thì phải phân biệt các khoản thu nhập theo đối tượng chịu thuế để tính toán khoản thuế TNCN cho phù hợp.

Ví dụ: Ông B là lao động trong Công ty cổ phần A; đồng thời ông A cũng là cổ đông góp vốn trong công ty. Trong năm 2022 ông B có nhận các khoản thu nhập do công ty chi trả là tiền lương, các khoản phụ cấp theo lương và tiền cổ tức tương ứng với số cổ phần của ông B. Như vậy kế toán cần chia thu nhập của ông B thành hai khoản để tính thuế TNCN là:

+ Các khoản thu nhập từ tiền lương, tiền công: ở đây kế toán phải loại trừ một số khoản phụ cấp không tính thuế TNCN như tiền ăn ca theo mức quy định, tiền khoán đi lại, điện thoại …

+ Khoản thu nhập từ cổ tức do Công ty chi trả: tính thuế TNCN theo quy định về thu nhập từ đầu tư vốn.

- Một số kỹ năng khi thanh tra, kiểm tra thuế

2.1. Kiểm tra hồ sơ trước khi tiến hành thanh tra, kiểm tra

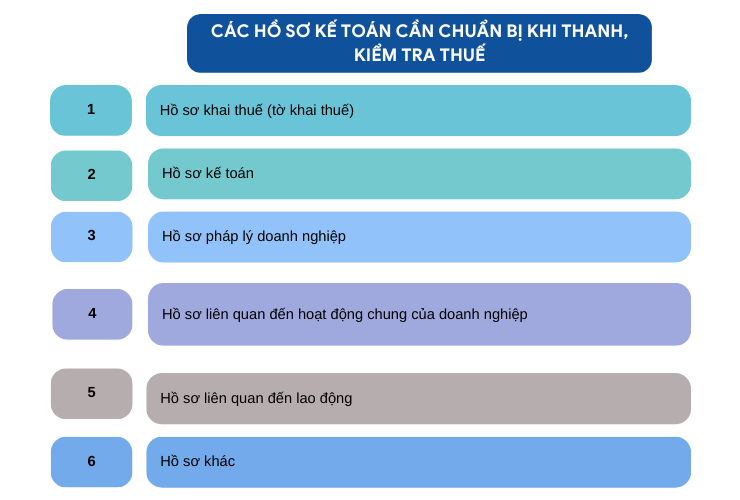

Các hồ sơ kế toán cần chuẩn bị khi thanh, kiểm tra thuế

2.1.1. Kiểm tra các tờ khai thuế

Kế toán phải kiểm tra lại toàn bộ tờ khai thuế đã nộp cho thời kỳ được thanh tra, kiểm tra thuế theo các nội dung sau:

– Tờ khai thuế đã nộp đầy đủ theo nghĩa vụ kê khai hay chưa? Các tờ khai đã nộp có đúng thời hạn kê khai (tháng/quý/năm) hay chưa?

– Các tờ khai đã nộp được hiển thị trạng thái “Cơ quan thuế chấp nhận hồ sơ khai thuế điện tử của NNT” hay “Không chấp nhận việc nộp HSKT điện tử”.

Nếu có tờ khai hiển thị trạng thái “Không chấp nhận việc nộp HSKT điện tử” thì cần xem thông báo của cơ quan thuế để biết lý do không chấp nhận và thực hiện điều chỉnh và gửi lại hồ sơ khai thuế.

– Kiểm tra số liệu tại các tờ khai và thực hiện khai điều chỉnh, bổ sung theo đúng quy định tại Điều 47 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019.

“Điều 47. Khai bổ sung hồ sơ khai thuế

Người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai, sót thì được khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.”

– Tra cứu, đối chiếu Bảng kê hóa đơn hàng hóa, dịch vụ mua vào, bán ra trên cổng Tổng cục Thuế https://hoadondientu.gdt.gov.vn với số liệu theo dõi của doanh nghiệp.

2.1.2. Chuẩn bị hồ sơ kế toán

– Các hồ sơ kế toán, sổ kế toán cần được in, ký tên, đóng dấu và được đóng thành các quyển, các tập chứng từ để thuận tiện cho việc xem xét trong quá trình thanh tra, kiểm tra.

– Chứng từ kế toán cần có các chứng từ gốc làm minh chứng như phiếu chi kèm theo chứng từ thanh toán, phiếu nhập kho cần kèm theo hoá đơn mua vật tư, chứng từ báo nợ ngân hàng kèm theo uỷ nhiệm chi …

Kế toán cần hết sức lưu ý chứng từ mua hàng hóa, dịch vụ không có hóa đơn, được phép lập Bảng kê thu mua hàng hóa, dịch vụ mua vào theo mẫu số 01/TNDN thì phải thực hiện lập Bảng kê kèm theo chứng từ thanh toán cho người bán hàng, cung cấp dịch vụ (hướng dẫn tại điểm 2.4 Điều 6 Thông tư 78/2014/TT-BTC). Trường hợp doanh nghiệp không thực hiện đúng quy định này thì khoản chi phí liên quan sẽ bị loại.

– Các hồ sơ kế toán khác có liên quan như tờ khai thuế; sổ phụ (sao kê) ngân hàng; các quyết định miễn, giảm thuế của cơ quan thuế; các loại biên bản thanh tra, kiểm tra thời kỳ trước hoặc các quyết định xử lý, xử phạt trong kỳ thanh tra, kiểm tra … cần được tập hợp đầy đủ thành một bộ tài liệu để thuận lợi trong quá trình làm việc với Đoàn thanh tra, kiểm tra thuế.

2.1.3. Chuẩn bị các loại hồ sơ kèm theo

Các loại hồ sơ kèm theo là một phần không thể thiếu của doanh nghiệp khi thực hiện việc thanh tra, kiểm tra thuế. Tuỳ theo thực tế hoạt động của doanh nghiệp mà hồ sơ có thể bao gồm một số loại sau:

– Hồ sơ pháp lý doanh nghiệp: Đăng ký kinh doanh; Điều lệ Doanh nghiệp; Danh sách cổ đông hoặc người góp vốn; Nghị quyết/quyết định của Hội đồng quản trị/Hội đồng thành viên/Chủ sở hữu doanh nghiệp; Giấy chứng nhận đầu tư, giấy phép điều kiện kinh doanh ngành nghề kinh doanh có điều kiện…

– Hồ sơ liên quan đến hoạt động chung của doanh nghiệp: Quy chế quản lý tài chính, quy chế khoán nội bộ doanh nghiệp, quy chế lương, thưởng của doanh nghiệp, các định mức kinh tế kỹ thuật được ban hành áp dụng trong nội bộ doanh nghiệp (định mức tiêu hao vật tư, định mức sử dụng xe, máy …)

– Hồ sơ liên quan đến lao động: Hợp đồng lao động, Biên bản thanh lý hợp đồng lao động (nếu có), bảng chấm công …

– Hồ sơ khác: Hồ sơ liên quan đến đất đai; Hồ sơ liên quan đến tài sản cố định; các loại hồ sơ đặc thù theo ngành nghề kinh doanh của doanh nghiệp

Ví dụ: Doanh nghiệp hoạt động xây dựng cơ bản cần có các loại hồ sơ như: thiết kế, dự toán, hồ sơ dự thầu, hợp đồng giao thầu, bộ hồ sơ nghiệm thu hoàn thành công trình, bản vẽ hoàn công …

2.2. Trong quá trình thanh tra, kiểm tra thuế

– Nắm vững nội dung hồ sơ kiểm tra, các nghiệp vụ kinh tế đã phát sinh trong thời kỳ thanh tra, kiểm tra để giải đáp kịp thời các câu hỏi của Đoàn thanh tra, kiểm tra thuế.

– Thực hiện việc giải trình các vấn đề theo yêu cầu của Đoàn thanh tra, kiểm tra thuế trên cơ sở các quy định của pháp luật. Trường hợp thời kỳ thanh tra, kiểm tra là nhiều năm thì thực hiện giải trình các vấn đề cụ thể theo quy định tại thời điểm phát sinh nghiệp vụ, tránh việc áp dụng quy định pháp luật không đúng thời điểm.

2.3. Sau quá trình thanh tra, kiểm tra thuế

– Thực hiện việc điều chỉnh số liệu theo kết luận thanh tra, kiểm tra thuế.

– Thực hiện nộp số thuế và các khoản phải thu khác theo quyết định của cơ quan có thẩm quyền sau khi tiến hành thanh tra, kiểm tra thuế.

– Xử lý các vấn đề trong nội bộ doanh nghiệp:

+ Xác định nguyên nhân chủ quan, khách quan để xảy ra sai sót trong hồ sơ thanh tra, kiểm tra thuế;

+ Làm rõ trách nhiệm của bộ phận, cá nhân để xảy ra sai sót (nếu có);

+ Đưa ra giải pháp khắc phục những vấn đề sai sót trong công tác kế toán, thuế của doanh nghiệp.

Kết luận

Sai sót về thuế là điều mà nhiều người làm công tác kế toán thuế gặp phải. Để không xảy ra sai sót hoặc hạn chế sai sót thì yêu cầu kế toán phải nắm vững quy định của pháp luật về thuế.

Trường hợp chưa rõ các vấn đề pháp luật quy định về thuế doanh nghiệp, kế toán có thể hỏi các cơ quan thuế để được giải đáp và áp dụng tại doanh nghiệp.

Khi có quyết định thanh tra, kiểm tra thuế của cơ quan chức năng thì cần thiết phải thực hiện kiểm tra lại các hồ sơ (bao gồm cả hồ sơ kế toán, hồ sơ thuế và các loại hồ sơ khác có liên quan); bảo đảm hồ sơ đáp ứng được các yêu cầu thanh tra, kiểm tra thuế ở mức cao nhất. Kế toán cần nắm vững các nghiệp vụ phát sinh tại doanh nghiệp, nắm vững quy định của pháp luật về thuế để giải trình trong quá trình thanh tra, kiểm tra. Sau khi được thanh tra, kiểm tra thuế thì doanh nghiệp cần rút ra được bài học kinh nghiệm để thực hiện công tác kế toán, thuế đúng quy định; những sai sót được phát hiện khi thanh tra, kiểm tra phải được khắc phục kịp thời.

- THÔNG BÁO LỊCH NGHỈ TẾT NGUYÊN ĐÁN ẤT TỴ 2025

- Hướng dẫn quyết toán thuế thu nhập doanh nghiệp mới nhất năm 2025

- Hướng dẫn đăng ký mã số thuế thương mại điện tử để kê khai thuế, nộp thuế online

- Tổng hợp 7 điểm mới của Luật Thuế giá trị gia tăng 2024 có hiệu lực từ 01/07/2025

- Quy định, Đối tượng và cách tính về thuế GTGT bảo hiểm

- Các Trường Hợp Được Khoanh Tiền Thuế Nợ? (mới nhất)

- 7 điểm mới trong chính sách BHXH 2025 cần biết

- 8 Công việc Kế toán và HR phải làm trước khi kết thúc năm 2024

- Một Doanh Nghiệp Được Cấp Tối Đa Bao Nhiêu Mã Số Doanh Nghiệp

- Hướng dẫn hạch toán hàng về trước hóa đơn về sau chi tiết